Grecja zrobiła właśnie pierwszy krok na drodze ku wyjściu ze strefy euro. Warto z tej okazji poświęcić chwilę na refleksję nad przyczynami kryzysu w tym kraju. Relacje mediów na ten temat są tak pobieżne i pełne stereotypów, że zasadnym jest zarzut uprawianiu przez nie propagandy:

-

To nie kryzys finansów publicznych, ale przyjęcie euro stało się główną przyczyną kryzysu zadłużeniowego. Przed wstąpieniem do Europejskiej Wspólnoty Gospodarczej Grecja miała nadwyżki w handlu z krajami członkowskimi, które po akcesji szybko przekształciły się w deficyt powiększający się szczególnie gwałtownie po przystąpieniu do strefy euro. W latach 1995–1999 deficyt obrotów bieżących wynosił rocznie średnio niespełna 3,1% PKB, co nieznacznie tylko odbiegało od średniej unijnej, by w 2007 r. wynieść 14,3%, a w 2008 r. rekordowe 14,7%, plasując tym samym Grecję na drugim (po Bułgarii) miejscu, jeśli chodzi o wielkość deficytu w UE.

-

Wielkość długu publicznego nie jest największym problemem greckiej gospodarki. Dług publiczny (brutto) Grecji wzrósł w latach 2007–2010 ze 105,4 do 142,8% PKB przede wszystkim wskutek histerii rynków finansowych, powodującej drastyczny wzrost kosztów obsługi zadłużenia. Jednak w tym samym okresie wskaźnik ten wzrósł również dla całej Unii – o 21 pkt. proc. (do 80,0%), i w strefie euro – o 19,1 pkt. proc. (do 85,3%). W Irlandii był to prawdziwy skok – z 25,0 do 96,2%, w Portugalii z 68,3 do 93,0%, a we Włoszech ze 103,6 do 119,0%. W konsekwencji kryzysu gospodarczego i spirali zadłużenia będącej rezultatem rosnącego oprocentowania rządowych papierów dłużnych aż 13 spośród 27 krajów UE w 2010 r. nie spełniało kryterium długu (60% PKB), a 22 kryterium deficytu budżetowego (3% PKB) zawartych w Pakcie stabilności i wzrostu.

-

Problemy fiskalne nie są spowodowane wydatkami socjalnymi i przerostem administracji. Większe od Grecji zatrudnienie w sektorze publicznym (jako odsetek populacji kraju) mają między innymi Francja, Niemcy i Holandia, a nieznacznie tylko mniejsze – Wielka Brytania i Hiszpania. Udział wydatków na wynagrodzenia w sektorze publicznym wyniósł w latach 2004–2008 średnio 11% greckiego PKB, czyli np. o 2 pkt. proc. mniej niż w tym samym okresie we Francji. Co więcej, w latach 1998–2005 Grecja na całkowite świadczenia socjalne (włączając w to opiekę zdrowotną i emerytury) wydawała średnio rocznie 19,7% PKB. Dla porównania, średnia dla OECD wyniosła 20,1%, a dla strefy euro 23,0%. W Niemczech odsetek ten wyniósł 26,6% a we Francji 28,7% PKB. W latach 1998–2007 średnie roczne wydatki na zabezpieczenie socjalne per capita wynosiły w Grecji ok. 3350 euro, podczas gdy we Francji ok. 7350 euro a w Niemczech ok. 7430 euro. Dla strefy euro (12 krajów) wielkość ta wyniosła ok. 6250 euro.

-

Działania Unii Europejskiej i Międzynarodowego Funduszu Walutowego nie mają na celu pomocy Grecji. Liczone w setkach miliardów euro transfery instytucji międzynarodowych do Grecji generują co najmniej dwa zasadnicze problemy. Po pierwsze, nie są to środki przeznaczone na rozwój czy reformę gospodarki ani na cele prospołeczne. W całości trafią do wierzycieli Grecji, czyli przede wszystkim do międzynarodowych instytucji finansowych.[...]. Po drugie, przekazanie funduszy wiąże się z wymuszeniem na Atenach radykalnych, w dużej mierze antyspołecznych i podkopujących wzrost gospodarczy reform, zmuszających kraj do drastycznych oszczędności w celu przyspieszenia spłaty zadłużenia. Bardzo przypomina to politykę dostosowania strukturalnego wymuszaną w ciągu ostatnich kilku dekad przez MFW na krajach rozwijających się, które wpadły w pułapkę zadłużenia.

-

Większość „reformy” narzuconych Grecji nie służy uzdrowieniu gospodarki. Zwiększono podatki, zmniejszono drastycznie realne wynagrodzenia i emerytury oraz zmuszono Grecję do złodziejskiego procederu „prywatyzacji”. Grecki pakiet oszczędnościowy w obecnej postaci jest radykalnym działaniem procyklicznym […]. Spowolnienie dynamiki produktu krajowego przy niezmienionej dynamice długu powoduje wzrost relacji długu do PKB, w praktyce wywołując poważne reperkusje w postaci eskalacji histerii na rynkach finansowych, w mediach i wśród polityków. Co jednak najistotniejsze, mimo wprowadzenia radykalnego programu oszczędnościowego dług publiczny Grecji i tak będzie rósł za sprawą nieustannie zwiększających się kosztów obsługi zadłużenia publicznego – z 5,6% PKB w 2010 r. do 7,8% w roku 2015.

-

Dla reform narzuconych Grecji była od początku prosta alternatywa: wyjście ze strefy euro.

Obecny kryzys Grecji ma bardziej złożone przyczyny:

1. Zaszłości historyczne. Historia nowożytnej Grecji zaczyna się w roku 1829 - w wyniku upadku Imperium Osmańskiego . Było to państwo słabe ekonomicznie, z zacofanym rolnictwem. Zrealizowano reformę rolną, w wyniku której powstała klasa wolnych chłopów. Dopiero na początku XX wieku zaczął się rozwój nowoczesnego przemysłu i bankowości. Rozwój ten został zakłócony czynnikami zewnętrznymi: najpierw przez Wielki Kryzys, a później II Wojnę Światową. Pod względem gospodarczym Grecja należała do państw najbardziej zniszczonych wojną. Grecy do dzisiaj dobrze pamiętają najazd germańskich barbarzyńców, którzy w ich ocenie nie tylko zniszczyli kraj gospodarczo, ale chcieli zająć miejsce Greków w historii.

2. Burzliwa historia gospodarki Grecji w połączeniu z ich mentalnością – bardzo odległą od germańskiego porządku sprawiły, że Grecja nie pasuje w żaden sposób do współczesnej Unii Europejskiej. Twórcy UE (a zwłaszcza waluty euro) nie brali pod uwagę możliwości występowania tak głębokich kryzysów. Tymczasem Grecja częściej w swej historii była niewypłacalna, niż wypłacalna! Grecy znani są też z tego, że mają dość swobodny stosunek do swych zobowiązań wobec państwa – w tym płacenia podatków.

3. Powojenną Grecję dotknęła przy wydatnej „pomocy” CIA wojna domowa, w której wyniku przejęło władzę tępe żołdactwo. W okresie „złotego wieku kapitalizmu” (do roku 1970) gdy Europa Zachodnia dynamicznie się rozwija, Grecją rządzi hunta, tamująca rozwój kraju. Wskutek tego powstała gospodarka zdominowany przez państwo, kartele i przez garstkę bogatych rodzin.

4. Prawdziwą tragedią było jednak przyjęcie euro. Tak zwana elita finansowa i polityczna wierzyła, że euro będzie katalizatorem modernizacji i ożywienia gospodarczego. Stało się dokładnie odwrotnie.

Oto wyjaśnienie, co się stało w Grecji po przyjęciu euro:

Weźmy 10 osób, z których każda wytwarza miesięcznie dóbr za 10 jednostek. Wymiana między nimi prowadzi do tego, że każdy konsumuje 1/10 dóbr każdego producenta. Załóżmy teraz, że w tej wymianie posługujemy się pieniędzmi, przy czym połowa ma jedną walutę, a druga połowa inną. Dla uproszczenia przyjmijmy przelicznik 1:2. Co to zmienia? Niewiele. Nadal każdy może kupić 1/10 dóbr każdego, tyle że przed zapłatą konieczna jest zamiana pieniędzy na walutę producenta.

Co jednak się stanie, jeśli oni zechcą mieć wspólną walutę? Jeśli zrobiliby to zgodnie z proporcjami wymiany wzajemnej walut (tu: 1:2), nie miałoby to żadnego znaczenia dla obrotów wzajemnych (poza uproszczeniem rozliczeń). Jeśli jednak ustalimy, że zamiast w relacji 1:2, posiadacze tańszej waluty dokonają wymiany na przykład w proporcji 1:1.5, to w miejsce 20 jednostek tańszej waluty otrzymają nie 10, ale ponad 13 waluty wspólnej.

Podsumujmy:

1. Przed wprowadzeniem wspólnej waluty każdy produkował dobra o wartości 10 jednostek, liczonej w pierwotnej walucie (oznaczmy c1). Jednak połowa z nich miała na starcie po 10 jednostek waluty c1, a połowa po 20 jednostek waluty c2.

2. Po ujednoliceniu i wymianie połowa osób będzie miała po 10 jednostek wspólnej waluty, a połowa po 13.

Spróbujmy ten przykład urealnić. Za jedną markę płacono w 2001 roku od 216 do 238 drachm.

Przyjmijmy przeciętnie 227. Posiadacz 10 marek niemieckich po wymianie stawał się właścicielem 5,11 euro. Posiadacz równowartości 10 marek niemieckich w drachmach stawał się właścicielem 6,66 euro (kurs wymiany euro/drachma wyniósł 1:340,75). [...]

Czyli, że Grecy nagle się wzbogacili, przynajmniej względem Niemców? […]

Ten medal miał [...] drugą stronę. Załóżmy dla przykładu, że zarówno Niemcy jak i Grecy produkowali popularne hulajnogi z baldachimem. Ich rynkowa cena była na poziomie 100DM, czyli 22700 greckich drachm. Po wejściu obu państw do strefy Euro okazało się, że niemiecka hulajnoga z baldachimem kosztuje 51 euro, a grecka ponad 67. Rzucili się więc Grecy po niemieckie hulajnogi (pojawił się towar znacznie tańszy), doprowadzając rodzimych producentów do bankructwa. Takie zachowanie się konsumentów jest wszak zupełnie naturalne i ładnie przez Adama Smitha opisane. Co prawda przy okazji pada inne święte prawo: chciwość jednostek działa na korzyść ogółu (chyba że z poprawką, że chciwość pojedynczego Greka działa na korzyść ogółu Niemców ;-)).

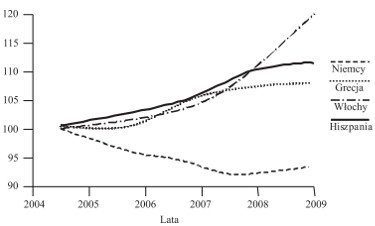

W latach 2000-2009 jednostkowe koszty pracy w Grecji wzrosły o 23% w porównaniu do Niemiec1.

Rysunek przedstawia pozycję konkurencyjną wybranych państw: % zmiany jednostkowych kosztów pracy. Źródło: M. Kalinowski, M. Pronobis, Gospodarka. Nowe perspektywy po kryzysie, CeDeWu, Warszawa 2010.

Bezpośrednią przyczyną nagłego wybuchu kryzysu były manipulacje finansowe. W szczególności

wykorzystanie zadłużenia Grecji do zbicia fortuny przez Goldman Sachs. Amerykańscy bankierzy zaproponowali na początku 2002 „innowacyjny” mechanizm ukrywania długu (z którego korzystała także Polska). Dług publiczny nominowany w dolarach i jenach zamieniano na dług w euro stosując takie przeliczniki, aby wartość nominalna długu była mniejsza. Oczywiście z tym wiązało się zobowiązanie do wykupu „przecenionego” długu z dużym zyskiem dla banku. Można to wyjaśnić na prostym przykładzie. Załóżmy, że mamy kredyt na tysiąc złotych który chcemy ukryć przed rodziną. Znajomy bankier spłaca za nas ten dług w zamian za weksel nominowany na 100 dolarów. Mamy więc tylko 100 dolarów długu! Czyli jakieś 300 złotych. Nasz dług cudownie zmniejszył się trzykrotnie. Ale cicha umowa zobowiązuje do wykupu tego weksla z „premią” dla bankiera w wysokości 300%. Nie tylko więc realny dług mamy większy, niż przed tą operacją, ale narażamy się dodatkowo na straty w wyniku ryzyka kursowego. Przede wszystkim jednak, państwo staje się zakładnikiem bankierów, w pełni zależnym od ich kaprysów. Być może więc ktoś zdecydował, że trzeba uruchomić akcję „kryzys w Grecji”.

Nie ma jednak sensu obwiniać banksterów. Manipulacje i grabież to jest ich natura i ich prawo. U podstaw problemów Grecji leży zła ekonomia – bo oparta na założeniu, że bogactwo można sobie zapewnić gromadząc pieniądze i dokonując finansowych manipulacji.